«Мелбет» – это букмекерская контора, легально работающая на основании Законов РФ. Она действует в сотрудничестве с ЕЦУПИС (Единый центр учета переводов интерактивных ставок), поэтому бетторы получают свои выигрыши всегда. Благодаря официальному статусу БК при выводе денег с «Мелбет» налог отчисляется в соответствии с требованиями властей РФ.

Особенности БК «Мелбет»

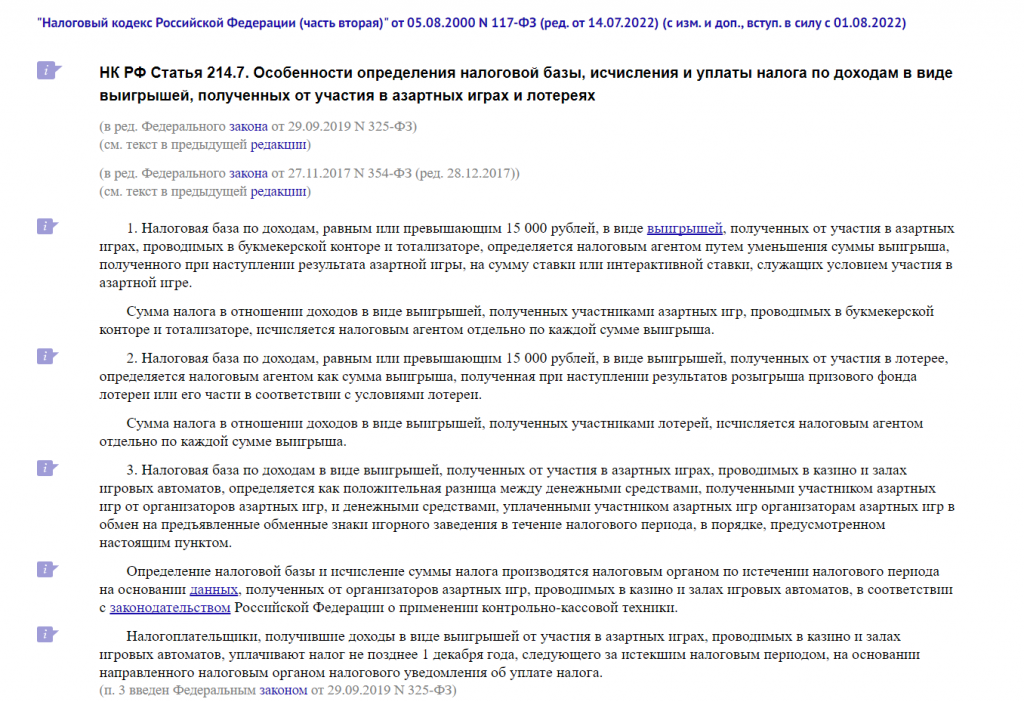

Деятельность легальных организаций подходит под нормы законодательства. Букмекер действует согласно ст. 214.7 НК России, регламентирующей правила выплаты отчислений государству. Клиенты БК могут получать выигрыши без дополнительных вычетов со стороны налоговых органов РФ. Ключевые особенности отчислений государству:

- Нельзя вывести более 14 999 ₽ на электронный кошелек. Это правило связано с усложнением процедуры расчета налога при переводе через платежные системы, в которых не требуется идентификация личности.

- Максимальный размер прибыли, не нуждающийся в подаче декларации, составляет 4 000 ₽ (льгота от государства) за год. Если от участия в азартных играх беттор получил больше денег, то требуется уплата налога. Во избежание лишних затрат при подаче декларации из общего дохода также можно вычитать 4 000 ₽.

- При получении прибыли свыше 15 тыс. рублей пользователь не отчитывается перед государством. На вывод отправляется сумма, из которой уже сделан вычет. Налоговую базу составляет разница между выигрышем и депозитом.

- Декларация подается в государственные учреждения в следующий после получения дохода год. В документах указывается дата выплаты денег, а не заключения успешного пари.

- В доход идет чистая прибыль как от обычных ставок, так и с фрибетов Мелбет. Аналогичная ситуация с бонусами других контор. Но если по статистике беттер играет в минус, НДФЛ не учитывают.

- Если для вывода со счета беттор заказывает менее 15 000 ₽, то на него ложится уведомление государства о доходах и отчисления с них. Игрок должен до 30 апреля года, следующего после получения денег, подать декларацию 3-НДФЛ. Уплата отчислений осуществляется в течение 2,5 месяцев – до 15 июля.

Важно понимать, что налог удерживается только с чистого выигрыша, а не с бонусных средств. Разберитесь в различиях, прочитав о бонусном счете в Мелбет и правилах его отыгрыша.

В личном кабинете на сайте или через приложение БК Мелбет пользователь может посмотреть свои доходы. Налог на выигрыш уплачивает букмекерская контора, если денежное вознаграждение превышает 15 000 ₽. Если доход за год составил 4000 руб. или меньше, то отчисления не требуются.

Melbet предоставляет в государственные органы справки формы 2-НДФЛ по каждому беттору. Игрок может запросить эти данные у администрации БК, чтобы составить декларацию. Это позволит избежать трудностей, вызванных расхождениями между расчетами беттора и официальной конторы.

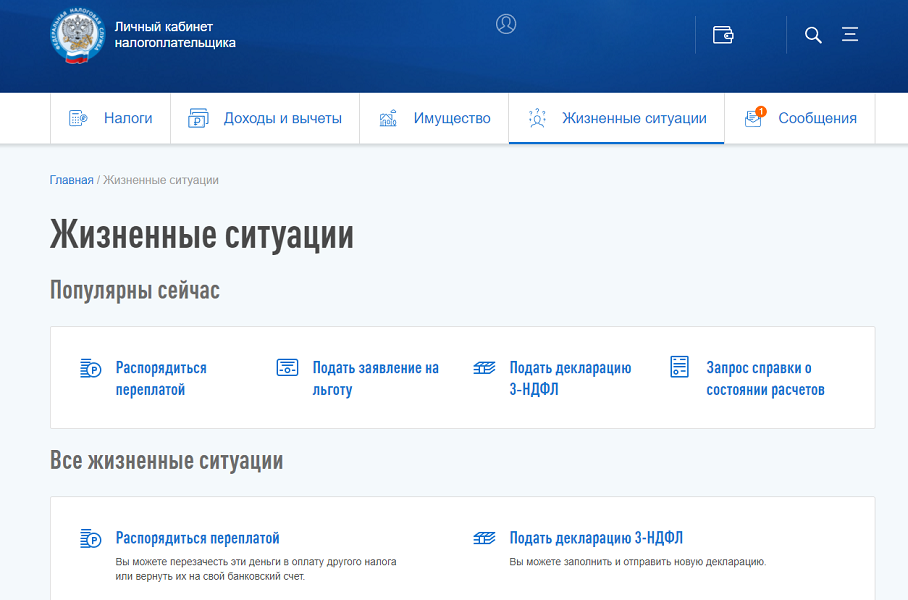

Важно! Клиент БК может завести личный кабинет налогоплательщика, в котором отслеживают доходы и подают декларации. Для этого создано приложение «Налоги ФЛ», позволяющее просматривать личную информацию со смартфона. В своем профиле беттор увидит отчеты по результатам успешных пари в «Мелбет». Налог на основе этих сведений рассчитывать и уплачивать проще.

Примеры расчетов по БК «Мелбет»

Клиенты букмекерских контор иногда путаются в нюансах выплат отчислений с выигрышей. Для понимания деталей можно привести несколько примеров.

Примеры расчетов налога:

| Особенности | Депозит игрока, руб. | Баланс по итогам ставок, руб. | Расчет |

| Клиент вывел все деньги со счет БК и больше не заключал пари в году, когда получил прибыль | 2000 | 5000 | Выигрыш составляет 3000 ₽ (5000 – 2000 = 3000). Отчисления не требуются, так как НДФЛ выплачивается с прибыли более 4000 рублей. |

| 4000 | 14 000 | 1. Выигрыш составляет 10 000 ₽ (14 000 – 4 000 = 10 000). 2. Налоговая база – 6000 ₽ (10 000 – 4000 = 6000). 3. НДФЛ – 780 ₽ (6 000 * 0,13 = 780). До 30.04.2022 г. игрок должен подать декларацию. Уплата НДФЛ производится на полученную сумму до 15.07.2022 г. | |

| 5000 | 35 000 | 1. Доход – 30 000 рублей (35 000 – 5000 = 30 000). 2. Налоговая база – 26 000 ₽ (30 000 – 4000 = 26 000). 3. НДФЛ – 3380 ₽ (26 000 * 0,13 = 3380). Пользователь получит на карту 31 620 ₽ (35 000 – 3 380 = 31620), так как в этом случае БК осуществляет вычет из выводимых с баланса средств. | |

| Пользователь заключил успешное пари в 2021 г., а деньги на карту вывел в 2022 г. | 2000 | 20 000 | 1. Выигрыш – 18 000 рублей (20 000 – 2000 = 18 000). 2. В декларации на доход указывается 14 000 ₽ (18 000 – 4000 = 14 000). 3. НДФЛ – 1820 ₽ (14 000 * 0,13 = 1820). 3-НДФЛ нужно подать до 30.04.2023 г., а уплатить – до 15.07.2023 г., так как налог выплачивается в следующий год после даты получения дохода. |

Внимание! Информация беттора должна совпадать со сведениями от БК. Поэтому лучше подавать декларацию, основываясь на данных из «Мелбет». Налог уплачивается только с дохода, то есть депозит, внесенный на счет, не учитывается. Не стоит забывать о том, что из выигрыша также вычитают 4 000 ₽ (льгота).

Налог рассчитывается с чистого выигрыша. Начните с большего банка, активировав приветственное предложение Melbet фрибет:

Можно ли не платить налоги при выводе средств

«Мелбет» — это легальная контора, поэтому прибыль с нее облагается налогом. Остальные БК в России подвергаются блокировке со стороны государственных органов надзора. Есть случаи, при которых клиент легального букмекера не должен подавать декларацию на прибыль. Клиенту БК не нужно самостоятельно отчитываться перед, если за прошедший год:

- чистый доход не больше 4000 ₽;

- выигрыш превышает 15 000 ₽;

- депозит больше размера средств для вывода (пополнен счет на 3000 ₽, а выплачено – 2000 ₽).

Если клиент долгое время делал онлайн-ставки и накопил большую сумму в Мелбет, налог на выигрыш выплачивает БК. Это произойдет в случае, если игрок будет выводить единовременно более 15 000 ₽. Не стоит забывать о том, что на карту переведут деньги за вычетом 13%.

Если компания, занимающаяся азартными играми, не имеет соответствующего официального статуса, она считается офшорной. Налоги с прибыли от ее деятельности не платятся. Пользователь нелегального сайта не будет иметь проблем перед законом за то, что занимается азартными играми.

Важно! Налоги на полученные доходы игрок должен уплачивать в соответствии с НК РФ. Клиент, пользующийся услугами нелегального букмекера, ответственен за отчисления в пользу государства независимо от размера прибыли.

Для удобного контроля за выигрышами, балансом и налоговыми операциями используйте официальный софт. Советуем скачать мобильное приложение Melbet для вашего устройства.

для вашего устройства.

Перед началом игры оцените все возможные риски и действуйте согласно концепции Ответственной игры.

и получай самые новые Гайды, Стратегии ставок,

прогнозы на популярные события в мире спорта